문제는 환율 방어시스템이 제대로 작동하지 않고 있다는 것이다. 올해 들어 수출이 증가세로 전환해 달러가 부족하지 않는데도, 원-달러 환율은 오히려 상승 압력을 높이고 있다. 외환당국이 대규모로 달러를 풀어 환율 방어에 나서지만, 원-달러 환율의 가치 하락이 더 가파르게 진행되고 있다. 더 심각한 문제는 환율 위험에 대한 정책 당국의 상황 인식이 안일하기 짝이 없다는 것이다. 최상목 경제부총리는 "1400원이 뉴노멀"이라는 취지의 발언을 했다가 거센 비판을 받은 바 있고, 이창용 한국은행 총재는 환율은 수준이 아니라 속도가 중요하다고 애써 강조했지만, 이 정도 속도면 이미 선을 넘은 것으로 보는 것이 맞다.

단언컨대, 한국 경제를 위협하는 최대 위험은 환율 충격이다. 환율 방어시스템이 제대로 작동하지 않는 상황에서, 미국 발 증시 거품이 발현하면 백약이 무효인 자본 유출 충격에 노출될 수 있다. 정부가 모든 정책 역량을 환율 방어에 쏟아부어야 하는 이유다.

금융시장은 시스템 위기에 준하는 비상 상황

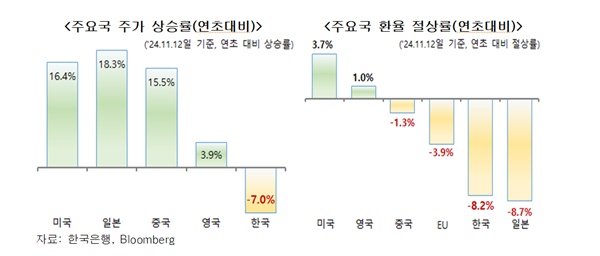

올해 들어 원-달러 환율이 1400원 방어선을 공격하는 횟수가 빈번해지고 있다. 올해 4월 16일 1395원을 찍은 후 7월에도 1391원까지 상승했었는데, 11월 들어서는 아예 1400원을 넘어선 상태다. 특히, 최근 환율의 단기변동성을 보면, 7월 3일 1391원, 9월 30일 1308원, 11월 12일 1409원 등으로 100원 안팎의 등락 폭을 보이며 롤러코스터를 타고 있다. 환율의 수준과 속도에 심각한 문제가 발생한 것이다.

국내 금융시장은 외인자본, 특히 단기성 투기자본에 대한 의존도가 과도하게 높아 일단 기조적 자본 유출이 발생하면, 증시 충격이 외환 위기로 이어지는 구조다. 지금의 금융시장을 둘러싼 환경은 환율이 시스템 위기로 발현할 수 있다는 경고장을 보내고 있다.

2008년 금융위기 전후 상황을 살펴보자. 2008년 10월 말 1291원에서 11월 말에 1469원까지 급등하면서 코스피지수는 1000포인트가 무너지는 공황에 빠진 바 있다. 당시 외환당국이 환율 방어에 적극 나서면서 2009년 1월 말에 1380원까지 하락했으나, 미국 발 증시 충격이 재발하면서 2009년 2월에 재차 1534원까지 급등했다. 그나마 2008년 10월에 미국 연준과 300억 달러 규모의 통화스와프를 체결한 것이 환율 공포 진화에 도움이 됐다. 원-달러 환율이 1400원을 넘나드는 지금의 상황이 그때와 크게 다르지 않다.

단언컨대, 외환위기 때 1400원이나 지금의 1400원이나 위기 방어선이라는 사실에는 변함이 없다. 이 선을 사수하지 못하면 자본 유출 압력을 견디지 못해 둑이 무너지는 총체적 난국에 직면할 수 있다.

관리 가능하지 않은 환율 방어시스템

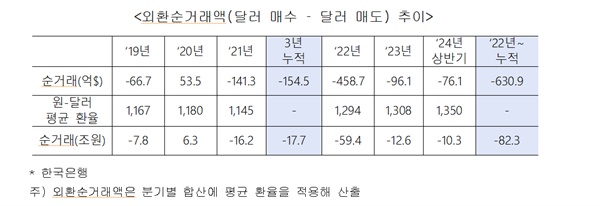

첫 번째 위험은 환율 방어시스템이 제대로 작동하지 않는 단계에 진입했다는 것이다. 환율의 중장기 방향을 결정하는 지배적 요인은 수출과 무역수지 지표다. 우리나라 무역수지는 2022년(-478억 달러)과 2023년(-104억 달러)에 대규모 적자를 기록해 환율 상승 압력을 높이는 데 일조했다. 그러나 올해 수출이 증가하고 무역수지가 흑자(10월 누적 399억 달러) 전환하는 흐름을 보이고 있는데도, 원-달러 환율의 상승 궤도가 꺾이지 않고 있다. 이처럼 수출 증가로 인해 시장의 달러 수급 상황이 나쁘지 않은데도 1,400원 환율방어선이 쉽게 뚫려버렸다. 이는 외환 위기가 이미 한국경제를 위협하는 시스템 위기로 진화하고 있다는 방증이다.

※ 월평균 원-달러환율 장기 추이

'21년말(1,184원) ⟶ '22년말(1,297원) ⟶ '23년말(1,304원) ⟶ '24년 11월 12일(1,409원)

두 번째 위험은 한국은행의 환율 방어력이 급격히 약화되고 있다는 점이다. 지금의 상황은 한국은행이나 정부가 구두 개입(환율의 움직임을 주시하고 있다는 메시지)을 통해 원-달러 환율의 변동성을 관리할 수 있는 구간을 넘어섰다. 즉, 위험 관리가 가능하다거나 외화보유액이 충분하다는 등의 구도 메시지가 전혀 먹히지 않는 구간에 진입했다는 의미다. 유일한 방법은 한국은행이 외환시장에 개입해 달러화를 내다 파는 것뿐이다.

정리하자면, 지금의 환율 위험은 외환당국이 달러를 풀어 환율 상승의 불길을 잡기 어려운 구간에 진입하고 있음을 보여준다.

더 큰 문제는 미국 발 증시 버블 위험

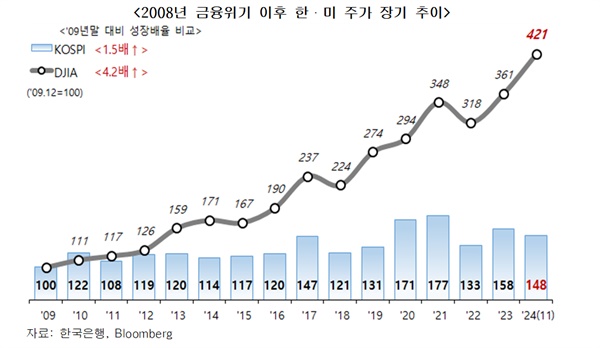

한국 경제가 직면한 중대 위기는 미국 경제가 사상 유례없는 증시 호황 국면을 맞이하고 있다는 것이다. 지난 15년(2009~2024)간 미국의 나스닥 지수는 2009년 3월 저점인 1,269p에서 최근 19,000p 대로 10배 이상 상승했고, 같은 기간 다우지수는 6,547p에서 44,000p 대로 폭발적인 상승 추세를 유지하고 있다. 15년 이상 "2,000p 박스피"에서 탈피하지 못하는 국내 증시와 비교되는 대목이다. 만약 일반투자자가 2008년 금융위기를 슬기롭게 극복하고 코스피 지수에 15년간 장기투자 했다면, 은행예금 수준도 안되는 수익을 올렸을 것이다.

금리 하락 주기는 미국 발 증시 버블 트리거로 작용할 수 있다. 선험적으로, 버블 붕괴는 금리 주기와 부동산 경기 주기가 정상에서 합류한 이후에 금리 주기를 타고 내려오는 경향이 있다. 아시아 외환시장을 타격한 1994년 금리주기(1997년 정점)도 그랬고, 부동산 자산 버블을 수반한 2004년 금리 주기(2008년 정점)도 그랬다. 2021년 코로나 금리 주기(2024년 정점)도 이전 사례와 유사한 궤도에 진입할 가능성이 열려 있다.

문제는 미국 발 증시 버블 충격이 발현하면, 오른 것도 없는 국내 증시가 버블 없는 버블 충격에 노출되는데, 환율이 충격의 전이 경로로 작용한다는 것이다. 심리적 저항선인 1,400원 환율방어선이 무너지면, 자산이 녹아 없어지는 부채 디레버리징(자산가격 하락을 수반하는 채무조정) 과정을 피하기 어렵다.

한·미 통화 스와프부터 체결하고, 진짜 자본시장 체질개선 고민해야

바람직한 정책 대응은 지금이 환율 위험이 언제 터져도 이상하지 않을 만큼 엄중한 상황이라고 인식하는 데에서 출발하는 것이다. "1400원이 뉴노멀"이라는 최상목 경제부총리나 가계 부채에 발목이 잡혀 금리를 내리지도 올리지도 못하는 이창용 한국은행 총재나 결코 작금의 위기를 키운 책임에서 벗어날 수 없다.

먼저, 무너지는 1400원 환율방어선을 지지하기 위해서는 한·미 통화스와프 체결을 추진해야 한다. 시도하는 것만으로도 시장 안정 효과를 기대할 수 있으며, 이왕 할 요량이면 사전적으로 추진하는 것이 더 효과적일 것이다. 장기적으로, 미국과 "무기한·무제한" 상설 통화스와프 협정을 체결하는 방안도 함께 모색해야 할 필요가 있다.

아무리 제도를 고친다 해도 외인 자본의 질적 개선이 수반되지 않는 한, 박스피 함정에서 탈피하기 어렵다. 양질의 장기 자본이 투자하기 좋은 제도 및 투자 환경을 조성해야만, 무너진 시장 신뢰와 허약한 증시 체질을 개선할 수 있을 것이다.

최근 댓글 목록